Lãi suất vay ngân hàng

Vay ngân hàng là hình thức nhằm hỗ trợ tài chính phục vụ cho các nhu cầu sử dụng vốn của cá nhân, gia đình. Đây là một trong những xu hướng được lựa chọn rất nhiều hiện nay. Với hình thức vay ngân hàng, thì yếu tố được nhiều khách hàng quan tâm nhất đó là lãi suất vay cao hay thấp. Với bài viết này chúng ta sẽ cùng đi tìm hiểu lãi suất vay ngân hàng mới nhất và cho bạn một cái nhìn toàn cảnh về lãi suất cho vay của hầu hết các ngân hàng uy tín hàng đầu tại Việt Nam hiện nay.

Lãi suất vay ngân hàng là gì?1

Lãi suất vay ngân hàng là lãi suất mà các ngân hàng áp dụng tính cho một khoản vay. Dựa vào đó các ngân hàng tính được tổng số tiền mà khách hàng vay cần trả hàng tháng.

Theo đó, khi ngân hàng cho bạn vay một khoản tiền thì nhiệm vụ của bạn sau khi sử dụng khoản tiền đó là phải trả thêm một khoản tiền lãi và số tiền gốc đã vay. Mức lãi suất này được thỏa thuận giữa các ngân hàng và khách hàng vay vốn, phù hợp với quy định của ngân hàng tại thời điểm ký hợp đồng tín dụng.

Hiện nay, lãi suất vay tại các ngân hàng thường dao động từ 6 – 25%/năm, nhưng mức lãi suất vay này phụ thuộc vào từng ngân hàng, hình thức vay, ưu đãi, hoặc cách tính lãi suất. Thông thường, đối với vay tín chấp, mức lãi suất dao động từ 16 – 25%/năm, còn đối với vay thế chấp thì lãi suất dao động từ 10 – 12%/năm. Sau đây là bảng lãi suất vay ngân hàng mà các bạn có thể tham khảo.

Bảng lãi suất vay ngân hàng

| Hình thức vay | Lãi suất ưu đãi (%/năm) | Lãi suất sau ưu đãi (%/năm) | Thời gian tối đa |

| Vay tín chấp | 8,4 – 15,96 | 16 – 25 | 5 năm |

| Vay thế chấp | 6 – 8,3 | 10 – 12 | 20 – 25 năm |

| STT | Tiêu đề | Nội dung |

| 1 | 2 | 3 |

Lãi suất vay tín chấp

Mức lãi suất cho vay theo hình thức tín chấp thường cố định trong khoảng thời gian vay vốn. Cách thức tính lãi suất vay ngân hàng theo hình thức tín chấp thường là tính lãi trên dư nợ giảm dần. Đây là một điều kiện có lợi dành cho người đi vay.

Lãi suất vay tín chấp ngân hàng ưu đãi khoảng từ 10 – 16%/năm. Khi hết ưu đãi, các ngân hàng thường áp dụng mức lãi suất từ 16 – 25%/năm.

Bảng lãi suất vay tín chấp một số ngân hàng

| Ngân hàng | Lãi suất ưu đãi (%/năm) | Hạn mức tối đa |

| MaritimeBank | 15 | 500 triệu |

| Shinhan Bank | 13,2 | 500 triệu |

| VPBank | 20 | 500 triệu |

Lãi suất vay thế chấp

Khi vay theo hình thức thế chấp thì mức lãi suất sẽ cố định trong khoảng thời gian đầu, sau đó thả nổi theo lãi suất của thị trường, phổ biến nhất với các sản phẩm vay mua xe, vay mua nhà…

Lãi suất vay ngân hàng hiện nay theo hình thức vay thế chấp dao động trong khoảng từ 10% – 16%/năm. Hơn nữa, hình thức vay này thường xuyên được các ngân hàng triển khai các chương trình khuyến mại, ưu đãi về quà tặng, lãi suất nên mức lãi suất áp dụng trong thời gian đầu vay thế chấp rất thấp từ 6 – 8,3%/năm.

Bảng lãi suất vay thế chấp một số ngân hàng

| Ngân hàng | Lãi suất ưu đãi (%/năm) | Hạn mức |

| BIDV | 6 – 7,5 | 100% TSĐB |

| Vietinbank | 7,7 | 80% nhu cầu |

| Maritime Bank | 6,99 | 90% TSĐB |

| VIB | 8,2 | 75 – 100% nhu cầu vốn |

| OCB | 5,99 – 6,99 | 80 – 100% BĐS |

| ABBank | 6,90 – 8,50 | 90 – 100% TSĐB |

Lưu ý: Mức lãi suất trên chỉ mang tính chất tham khảo và sẽ thay đổi theo từng thời kỳ, khách hàng có thể đến chinh nhánh ngân hàng để cập nhật mức lãi suất chính xác nhất

Có những loại lãi suất vay nào?2

Lãi suất cho vay hiện được chia ra làm 3 loại gồm: lãi suất cố định, lãi suất thả nổi và lãi suất hỗn hợp. Mỗi một loại lãi suất sẽ được áp dụng cho các sản phẩm tín dụng khác nhau.

Lãi suất cố định

Lãi suất cố định là lãi suất được giữ nguyên không đổi trong suốt thời gian vay vốn. Ví dụ lãi suất vay vốn trong hợp đồng tín dụng là 10%, cố định trong 5 năm. Trong 5 năm này dù lãi suất thị trường có biến đổi tăng hoặc giảm thì mức lãi suất cho vay vẫn giữ nguyên. Trong thực tế, lãi suất cố định thường áp dụng cho các khoản vay ngắn hạn hoặc các khoản vay tín chấp.

- Ưu điểm: Do lãi suất không đổi trong suốt thời gian vay vốn nên khách hàng có thể tính trước được tất cả các khoản chi phí liên quan đến khoản vay. Chi phí tiền lãi giữ nguyên ngay cả khi lãi suất thị trường tăng lên

- Nhược điểm: Bất lợi duy nhất của các khoản vay áp dụng lãi suất cố định đó là khi lãi suất thị trường giảm thì lãi suất vay sẽ không được giảm mà vẫn giữ nguyên.

Lãi suất thả nổi

Lãi suất thả nổi là lãi suất được điều chỉnh thay đổi theo thời gian. Thông thường các ngân hàng sẽ điều chỉnh lãi suất định kỳ sau 3 tháng/6 tháng hoặc 1 năm. Lãi suất thả nổi được tính dựa trên lãi suất tiết kiệm kỳ hạn 12 tháng hoặc 24 tháng cộng với biên độ lãi suất. Lãi suất vay thả nổi thường áp dụng cho các khoản vay trung hoặc dài hạn.

- Ưu điểm: Lãi suất thả nổi sẽ tăng giảm theo thị trường. Khi lãi suất thị trường giảm thì thường lãi suất vay của khách hàng cũng được điều chỉnh giảm.

- Nhược điểm: Khách hàng khó dự tính được chi phí vay do lãi suất thường xuyên thay đổi. Đặc biệt khi lãi suất thị trường tăng thì chi phí lãi vay sẽ tăng cao, bất lợi cho khách hàng.

Lãi suất hỗn hợp

Lãi suất hỗn hợp là lãi suất kết hợp giữa hai hình thức lãi suất cố định và thả nổi. Theo đó các ngân hàng sẽ áp dụng lãi suất cố định sau 1 khoảng thời gian nhất định. Sau thời gian này lãi suất sẽ được thả nổi theo công thức bên trên.

Ví dụ, ngân hàng áp dụng lãi suất 7% cho khoản vay mua nhà trong 12 tháng đầu. Từ tháng 13 lãi suất sẽ được thả nổi theo công thức lãi suất vay = lãi suất tiết kiệm kỳ hạn 12 tháng + 3%

- Ưu điểm: Lãi suất cố định ban đầu thường là mức lãi suất ưu đãi, do đó giúp khách hàng giảm chi phí lãi vay trong thời gian vốn gốc còn cao.

- Nhược điểm: Sau thời gian ưu đãi lãi suất sẽ được thả nổi. Lúc này khi lãi suất thị trường tăng thì đồng nghĩa với mức lãi suất khách hàng phải chịu cũng sẽ tăng cao hơn.

Cách tính lãi suất vay ngân hàng3

Khi vay vốn ngân hàng ngoài việc quan tâm lãi suất vay bao nhiêu, khách hàng nên tìm hiểu cách tính lãi suất vay ngân hàng mà các ngân hàng đang áp dụng. Có 2 cách tính lãi suất phổ biến hiện nay, cụ thể:

Tính trên dư nợ gốc

Tính trên dư nợ gốc là cách thức tính lãi theo đó tiền lãi được tính theo dư nợ gốc không thay đổi mỗi tháng. Cách này có thể được hiểu đơn giản là dù gốc có giảm nhưng lãi vẫn giữ nguyên cho đến cuối kỳ. Theo đó, bạn có thể tính theo công thức như sau:

Lãi suất tháng = Lãi suất năm/12 tháng

Tiền lãi trả hàng tháng = Số tiền gốc * Lãi suất tháng

Tổng số tiền phải trả hàng tháng = Tiền gốc/12 tháng + tiền lãi trả hàng tháng

Ví dụ: Anh Tùng đi vay 100.000.000 VNĐ, trong thời hạn 1 năm (12 tháng). Trong suốt 12 tháng, lãi suất luôn được tính trên số tiền nợ gốc là 100.000.000 VNĐ. Với lãi suất là 12%/năm thì số tiền anh Tùng cần trả là:

- Tiền lãi phải trả hàng tháng = 100.000.000 * 12%/12 = 1.000.000 VNĐ

- Số tiền anh Tùng phải trả hàng tháng = 100.000.000/12 + 1.000.000 = 9.333.333 VNĐ

- Sau 12 tháng số tiền anh Tùng cần trả cho ngân hàng là 112.000.000 VNĐ

Tính trên dư nợ giảm dần

Theo cách tính lãi trên dư nợ giảm dần thì lãi chỉ tính trên số tiền bạn còn nợ (sau khi đã trừ ra số tiền nợ gốc bạn trả hàng tháng trước đó). Đây là cách tính phổ biến của các ngân hàng thương mại cho các nhu cầu vay từ vay tiêu dùng đến vay sản xuất kinh doanh với hình thức thế chấp tài sản.

Trong nguyên tắc này, lãi suất ngân hàng được tính theo công thức:

Số tiền phải trả hàng tháng = Số tiền vay/thời gian vay + Số tiền vay * lãi suất cố định hàng tháng

Ví dụ: Anh Tùng đi vay 100.000.000 VNĐ, trong thời hạn 1 năm (12 tháng). Vậy số tiền gốc mà anh Tùng sẽ phải trả hàng tháng là 8.333.333 VNĐ.

- Tháng đầu tiên anh Tùng sẽ phải trả: 8.333.333 + 100.000.000 * 12%/12 = 9.333.333 VNĐ

- Tháng thứ hai anh Tùng sẽ phải trả: 8.333.333 + (100.000.000 – 9.333.333) * 12%/12 = 8.333.333 + 906,667 = 9.240.000 VNĐ.

- Tháng thứ ba anh Tùng sẽ phải trả: 8.333.333 + (100.000.000 – 9.333.333 – 9.240.000) * 12%/12 = 8.333.333 + 814,267 = 9.147.600 VNĐ

- Các tháng tiếp theo cũng áp dụng theo công thức này.

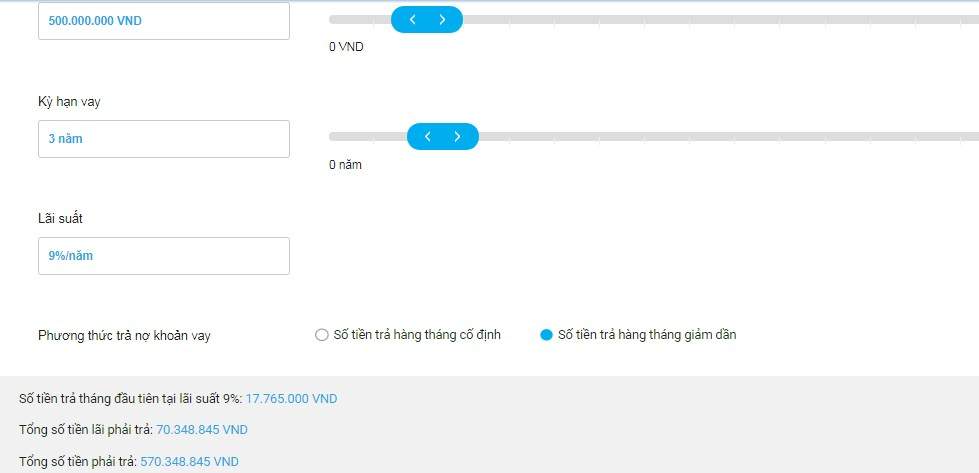

Công cụ tính lãi vay

Để ước tính số tiền lãi vay và vốn phải trả hàng tháng, bạn có thể sử dụng công cụ tính lãi vay của TheBank. Công cụ này khá đơn giản, bạn chỉ cần nhập số tiền vay, thời gian vay và lựa chọn hình thức vay tương ứng. Hệ thống sẽ trả về kết quả ước tính chi tiết số lãi bạn phải trả cho ngân hàng trong suốt thời gian vay vốn.

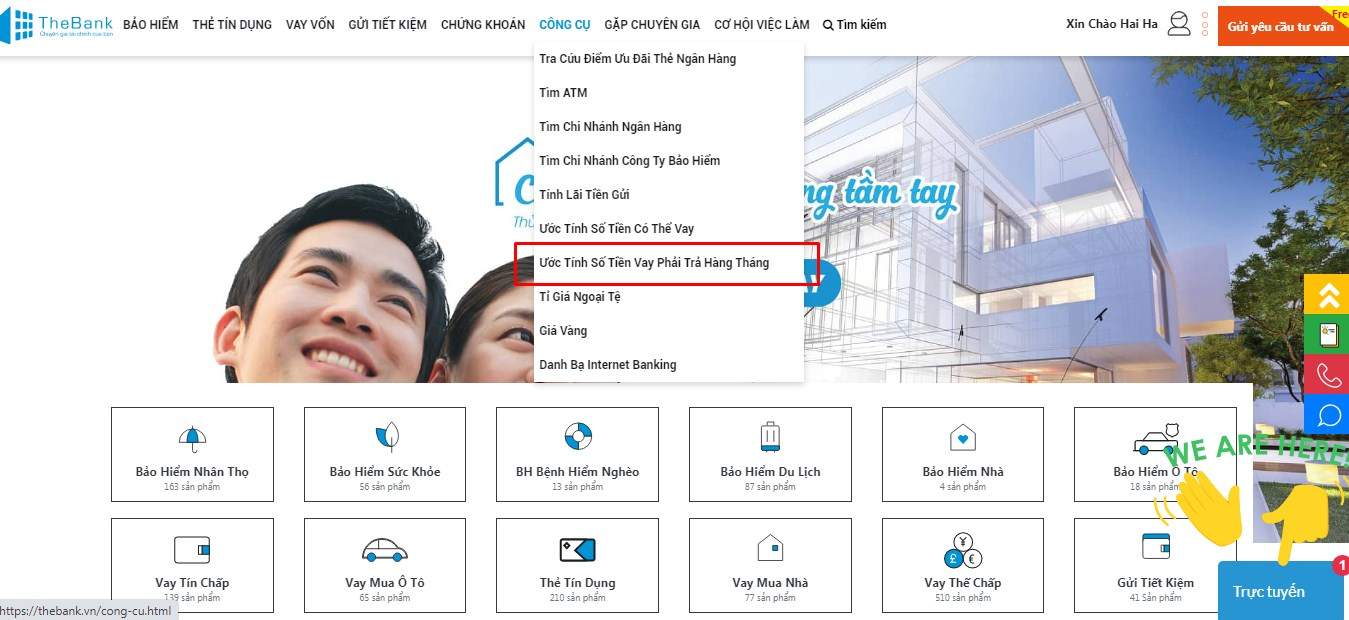

Cách sử dụng công cụ tính lãi vay:

- Bước 1: Truy cập vào website Thebank.vn, di chuột vào menu công cụ và chọn “Ước tính số tiền vay phải trả hàng tháng“

- Bước 2: Nhập thông tin số tiền vay, kỳ hạn vay và lãi suất vay. Hệ thống sẽ trả về kết quả ước tính số lãi phải trả tương ứng

Lãi suất vay 10 ngân hàng tốt nhất hiện nay4

Khi có nhu cầu vay vốn điều khách hàng quan tâm hàng đầu là lãi suất vay ra sao và các chương trình ưu đãi của ngân hàng cho vay như thế nào? Hiện nay để đáp ứng và phục vụ khách hàng tốt nhất có rất nhiều ngân hàng đã điều chỉnh mức lãi suất cho vay của mình ở mức tương đối thấp.

Dưới đây là top 10 ngân hàng có lãi suất vay thấp nhất tháng 7/2021, bạn nên tham khảo:

| Tên ngân hàng | Lãi suất vay (%/năm) | |

| Vay tín chấp | Vay thế chấp | |

| Vietcombank | 10,8 – 14,4 | 7,5 |

| Vietinbank | 9,6 | 7,7 |

| VIB | 17 | 8,8 |

| VPBank | 20 | 6,9 – 8,6 |

| ACB | 27 | 7,5 – 9,0 |

| Sacombank | 9,5 | 7,5 – 8,5 |

| BIDV | 11,9 | 6,6 – 7,8 |

| TPBank | 17 | 6,9 – 9,9 |

| Maritime Bank | 23,2 | 6,99 |

| OCB | 21 | 5,99-7,2 |

Nhận xét: Qua bảng trên ta thấy

– Nếu bạn đang có nhu cầu vay thế chấp, bạn nên lựa chọn ngân hàng BIDV vì ngân hàng này đang có chương trình ưu đãi, vay thế chấp chỉ từ 6,6 – 7,8%/năm. Bên cạnh đó thì còn có thể kể đến như: Vietinbank, Vietcombank, TPbank, VPBank,…

Mỗi ngân hàng đều sở hữu một đặc điểm và thế mạnh riêng có, với ngân hàng Vietcombank giá trị khoản vay thường lên đến tối đa 75% giá trị tài sản đảm bảo. Lựa chọn sản phẩm vay thế chấp sổ đỏ ngân hàng BIDV bạn sẽ được hưởng mức lãi suất cực ưu đãi chỉ từ 4,9%, hạn mức cho vay lên đến 70 – 80% trong thời gian tối đa 20 năm…

– Nếu bạn không có tài sản đảm bảo, bạn có thể lựa chọn hình thức vay tín chấp tại ngân hàng VIB, hiện tại ngân hàng này đang cho vay tín chấp lãi suất thấp, chỉ từ 6,09%/năm.

Ngoài ra bạn có thể tham khảo các ngân hàng khác như VIB, Sacombank, Maritimebank… sở hữu những mức lãi suất cho vay tín chấp năm 2020 hấp dẫn, đáp ứng vốn vay nhanh chóng và không cần tài sản đảm bảo, dành cho những khách hàng cần vay vốn gấp, ngắn hạn hoặc trung hạn.